時間のかからない投資法

株式投資って銀行預金よりはいいって思うけど、リスクもあるし、証券口座開設しても、どんな銘柄買えばええねんてなるし。

投資先を判断するにしても、分析の仕方分からないとか、ある程度簿記の知識持ってる人でも、分析してる時間もないとか。

株式投資の経験ない人が、急に始めるって言ってもどっから始めたらいいのかよく分かんないですよね。そりゃプロならいっぱい勉強してるし、昔だったらその知識生かして、一日中分析してる班みたいな人たちがどうせいるし。

そもそも今の時代なら、高い金かけたAIのシステムとかあるだろうし。

でも一般サラリーマンの俺たちなんてそんなことしてる時間ないですよね。

成長株投資で有名なミネルヴィニ氏も週70〜80時間かけて、銘柄のリサーチ、分析をしてたそうです。

本業がそもそも忙しくて、分析する暇ないし、今時ブラック企業だらけだから、朝起きて飯食って会社で一日中働いて、サービス残業で夜9,10時頃まで働いて、帰ったころにはもう寝たい!みたいな感じの生活してる人いっぱいいるんじゃないでしょうか?

昔は偉い人だけが忙しかったかもしれないけど、今じゃ俺のようなペーペーでも雑用回す人数いない為に、サビ残まみれになってたりします。

でも株式投資で資産形成して、

将来お金に困らない生活したいし、

幸せになりたい。

出来るだけ時間かけずに、株式投資で儲ける方法無いかなって思ってる人多いんじゃないでしょうか?

そこで結局行きついたのが、

誰でも時間かけず高い確率で儲けられる投資法

が冒頭に書いてある、

1、インデックス投資 2、暴落期高配当株投資 3、サヤ取り、4、オプション取引です。

1.インデックス投資・・・ひたすら積み立てるだけ

世界のGDPは2020年現在で約100兆ドルで、

2050年までに約200兆ドルまで上がると言われており、

人口も2020年で約80億人で2050年には約97億人まで増えるそうです。

株価はGDPに比例し、GDPは人口に比例する。

長期的には世界の株価は上がる方向にしか考えられないですよね?

じゃあ、ただただ何も考えずに積み立てていけば勝てるんじゃないだろうか。

しかも積み立ての設定するだけなのでほとんど時間かかりません。

| 2020年 | 2050年 | |

|---|---|---|

| GDP | 100兆ドル | 200兆ドル |

| 人口 | 80億人 | 97億人 |

でも、必ず暴落が来るし、全額株に行っちゃうのも怖いから、

今のところ僕の積み立てのポートフォリオの80%は信託報酬の安い株式投資信託で、

20%程は、現金と債券にしてます。暴落が来た時の資金にする為です。

天井圏が近づいたかなと判断したら(物価上昇約2%、失業率4%ぐらい?→過熱感出てきたらFRBが利上げしまーすってニュース出ます。)、現金・債券比率を増やします。たまに株価見て、ニュース見とけばわいわい騒ぎだしたら、天井圏近いってことです。

その時に株売って現金・債券比率増やすだけ。そして底値が来たら投資に回すだけです。

あんまり時間ない人でも投資でお金増やせますよね。

私が個人的にいいかなと思ってるのは、

MSCI系の先進国株式(除く日本)、と

FTSE系新興国株式

投資信託です。

なぜなら、韓国・ポーランド・日本は人口が減るのが確定してるので、インデックス投資に向きません。韓国・ポーランドはMSCIでは新興国に分類され、FTSEでは先進国に分類されています。

日本で買える投資信託で有名なのはeMAXISとバンガードが有名ですが、

eMAXISシリーズはMSCI系で

バンガードはFTSE系です。人口が増えるかどうかが、インデックス投資では重要なので、

eMAXIS Slim先進国株式(除く日本)とバンガード新興国株式インデックス

がおすすめです。

2.暴落期高配当株投資法・・・暴落期に買うだけ

ネーミングは勝手に僕がつけました。こんな言葉はありません。すんません。でもこんな感じでやってる人いっぱいいます。

金持ちの人はみんなこれを狙ってる。でも人生のうちでたぶん3,4回しかチャンスないのではないでしょうか?

バフェットもコロナショックの時「バーゲンセールだ!」って言ってましたよね。

でもこの人たちは金儲けの為にやったわけじゃなくて、純粋に日本の復興の為に、私財投げうった結果、お金もついてきたというタイプの人たちなので、全然ニュアンスが違うので間違った解釈はしないようにお願いします。

リーマンショック時には、UberやSlack、Airbnbがうまれたそうですよ。

20代の頃はお金ないから、投資に回す資金ないし、30代くらいになってやっとまとまったお金が貯まってるだろうし、リスクとってもまだ挽回のチャンスある。

でも60超えてからリスクとるのも無謀だから、株買えないよね?

じゃぁ30、40,50代の3回くらいしかチャンスないからその時に備えて資金をためておきましょう。

暴落期って大体、7~10年に1回くらい来ますよね?

2000年ITバブル崩壊、2008年リーマンショック、2020年コロナショック。

その時に高配当株に投資すれば、ほぼ確実に勝てますよね(o^―^o)

でも高配当株の場合、つぶれない会社に投資しとかないといけないから、最低限の財務分析はしま」 ょう。

財務分析の指標っていっぱいあるけど、会社が倒産する時って

自己資本がなくなるか、現金が無くなるかだから、その辺の指標を見てればいいです。

高配当株投資で僕が見てる指標のは、「当座比率、流動比率、自己資本比率、固定比率、売上、営業利益、有利子負債倍率」この7つくらいです。

長期チャートで底値圏にあるかなぁって見るくらいです。

あとは単純にチャートだけ見るのじゃなくて、株式市場の時価総額も比較したほうがいいです。

| 年度 | 東証1部時価総額 |

| 2008年 | 278兆円 |

| 2019年 | 648兆円 |

リーマン・ショック時の株式時価総額は278兆円で、コロナ前2019年の株式時価総額は648兆円なので、2倍以上の資金が株式市場に流入しています。よって、底値も切り上がる可能性があるので、過去の暴落時の最安値から時価総額を参考にしましょう。

いちいち計算しなくても「株探、株予報Pro、IRBANK、Yahooファイナンス」この辺見とけば、例えば流動比率なら数字見て計算しなくても流動資産>流動負債ってのだけわかればOK!ってなるよね。![]()

この投資法はほとんど何もしません。得意な業界の研究したり、会計の勉強して財務分析して、ひたすらチャンスを待ち、ここぞとばかりに思い切りよく投資するんです。

3.サヤ取り(裁定取引=arbitrage)・・・サイコロ振るだけ

サヤ取りは三大利殖の一つです。

三大利殖って何か知ってる?

①サヤ取り、②サヤ滑り取り、③オプションの売り

ですよね?

サヤ取り=ペアトレード=裁定取引=アービトラージ

何でおんなじことやのにこんなに言い方多いねん

仕組みはいたって簡単、上でも下でも

方向性が同じ2つの銘柄選んで、

売りと買いを同じ金額で同時に注文出すだけ。以上!

相場はどっちに動いても良くて、売り玉と買い玉が交差した時に決済するだけ。

利益出てる方が3%で損が出てる方2%なら3-2=1で1%儲かる。なんかそんな感じでいける。

仕掛時の作業

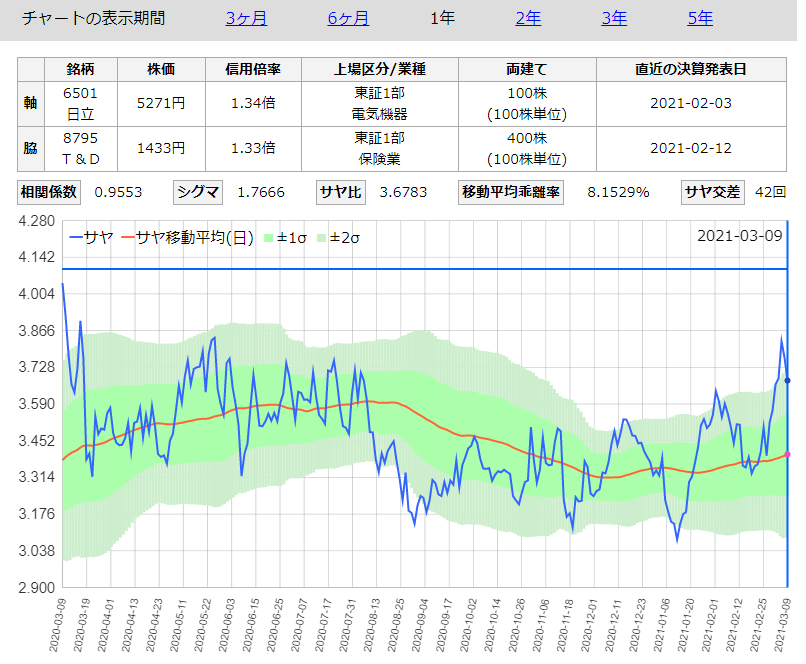

①同じ動きするペア銘柄見つける。=相関係数の高い銘柄0.7~0.9ぐらい。

②サヤ移動平均線から2Σ離れた銘柄見つける。=サヤボリンジャーバンドの雲の外らへん。

③売りと買いを同じ金額で同時に注文。⁼株価が違う2銘柄の最小公倍数で計算する。

④決めたルールに基づいて決済する。±2~5%で自分のルールでいい。

昔は、①と②が難しかった。そもそも理論は分かっても、計算ツールが無かったので、銘柄探しが出来なかった。やろうとしても膨大な時間かかるし、僕たち素人では手を出せない領域でした。

サヤ取りはプロの人がやってる手法だったけど、今は僕ら素人でも出来るようになりました。しかも、一度やり方覚えてしまえば、簡単で、時間もかかりません。

僕がこの投資法でやってるルーチンは、サヤ取り検索ツールの「サヤトレ」でスクリーニングして、①~④を繰り返せばいいだけです。

最低限の統計知識

相関係数・・・仲良しこよし係数

標準偏差・・・ばらつき

やることはそんなに難しくありませんが、少しだけ統計の知識勉強しといた方がいいです。

仕事で品質管理とか工程管理とか、会社でQC活動などの改善活動やってる人ならCpkとか聞いたことあるんじゃないでしょうか?

Cpkで1.33というと3σを満たすってことでしたよね。でもそこまでちゃんと勉強しなくても、まずは1σ=68%、2σ=95%、3σ=99%でその範囲に入るってことを覚えておけばいいです。

ただ注意事項として、標準偏差が2σのところで仕掛けたら95%だからと言って、95%の確率で勝てるということを意味するものではありません。

やることは、サヤトレのスクリーニングツールを利用して相関係数が高い、サヤの交差回数が多い、標準偏差が2σを超えている、売建て銘柄の信用倍率が1以上。僕はこの条件に基づいて検索して上位(サヤ移動平均かい離率)のペアの中から、選んで①~④を繰り返します。

銘柄分析などの時間もかからないし、あんまり頭使わなくても隙間時間でやれる投資法です。

でもデメリットもあって、2銘柄の利ザヤが出た時に決済するだけなので1%~3%くらいしか利益出ません。

片張りの時や現物株なら、倍や10倍の株にあたることもありますが、サヤ取りでそんなおいしい宝くじ銘柄に出会うことはありません。

でも確率の高い投資法なので、安定して利益を増やせる手法です。

下記が僕が決めてるルールです。これに基づいてやるだけなので、サイコロ振るようなもんです。

| スクリーニング条件 | ||

| 投資金額 | 相関係数 | 標準偏差 |

| 0円~200万円 | 0.7~1.0 | 2~4 |

| サヤ移動平均乖離率 | サヤ交差回数 | 信用倍率 |

| 8%~100% | 20回~100回 | 1.0~5.0 |

投資成績はこちら サヤ取り成績一覧

| 決済ルール | |

| ルール1 | 建玉を100万づつ |

| ルール2 | ±2%(±約40,000円) |

| ルール3 | 1か月経過 |

| 決済ルール | |

| ルール1 | 建玉を100万づつ |

| ルール2 | +2%or−1.5%(+約40,000円or約30,000円) |

| ルール3 | 1か月経過 |

| ルール4 | 建玉のどちらかが−10% |

しかし今は、ネットが発達したおかげで簡単計算出来るツールがあるので、誰でもサヤ取りに参戦出来るようになりました。サヤトレツールは使いやすいです。

毎日僕がやってるルーチンは、サヤトレで保存させてるスクリーニング条件で、ペア探して、出来るだけ綺麗な雲になってるペアを、カチカチクリックして探して、株価と株数から、両銘柄100万づつになるように計算して、注文出すだけ。この作業で10~20分ぐらいです。

4.オプション取引

オプション取引についてはご存知でしょうか?

知ってるけど難しそう、リスク高そうと思ってる人もいるのではないでしょうか。

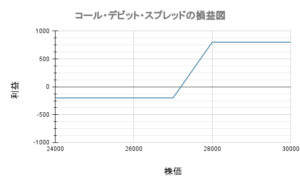

オプション取引というのは、簡単にいうと権利の売り買いです。

株を買う権利のことをコールオプション、株を売る権利のことをプットオプションと言います。

この権利の料金のことを、プレミアムと言います。

100株×1,000円の株をそのまま買うと、100,000円必要ですよね。オプションなら買う権利、売る権利だけを買うので、数%の資金だけあれば、権利を買うことが出来ます。

今株価が1,000円で、これから株価の上昇を予測し、1,000円のコールオプションのプレミアムが300円なら、300円×100で30,000円だけ払えばコールオプションを買うことが出来ます。

上がれば権利を行使して、下がれば権利を放棄するだけなので、この時の最大損失は30,000円で、利益は無限大の利益を得ることが出来ます。

しかし、30,000円最初に払ってるので、損益分岐点は1,300円以上になります。

下落予想ならこの逆で、今株価が1,000円でプットオプションのプレミアムが300円なら300円×100で30,000円だけ払えばプットオプションを買うことが出来ます。

下がれば権利を行使して、上がれば権利を放棄するだけなので、この時の最大損失は30,000円で、利益は無限大の利益を得ることが出来ます。しかし、30,000円最初に払ってるので、損益分岐点は700円以下になります。

このように損失は限定で、利益は無限大という美味しい取引が出来ます。現物株をやってて、損切が出来ないという人には、おすすめ出来るトレードではないでしょうか。

でも実際のところ、日本では個別株オプションは流行ってないので、一応あることはあるそうですが、売買が少ないので、それなりに売買があるのは日経225オプションだけのようです。

オプションが流行らないのは仕組みが難解であること、ポジションによっては損失無限大ということが問題なのでしょうか。

オプション取引で実際に権利を行使する割合なんて17〜18%程度だそうです。

17〜18%ということは、売方が約8割は勝つということです。

それなら売りを主体に、戦略を考えたほうが勝てる確率は高いということです。

でも心配なのは、売り方は損失無限大ということですよね?

僕もオプションやる前は中途半端に知識持ってたので、一度オプション売ると無限大の義務を負うのかと思ってました。^^;

でも大丈夫です!そんなことはありません。

ヤバそうになったら、売りポジションを転売すればいいだけです。

今、株価1000円でプレミアム300円のコールオプションを売ったとして、権利行使日に株価が1300円なら、受け取った300円のプレミアムと、権利行使された1300円で±300円なので、損失0ですが、1500円になったら1000円-1500円+300円で-200円の損失。2000円になったら1000円-2000円+300円で-700円の損失とどんどん損失が膨らんでいくと思ってる人もいるのじゃないでしょうか?

僕も昔はそうでした。

でも違います。

株価が1000円でプレミアム300円で株価が1100円になったら、プレミアムの値段も上がって、400円とかになるので、(この辺は一概には言えません。

ブラック・ショールズ式に基づいて、その時の変動率や金利、残存期間などによって変わるので)自分でルールを決めて、損切すればいいだけです。

売りポジション持ってて、権利行使日まで何もせずほったらかしにしてると、損失が無限大に増えていきますが、プレミアムが300円から400円に上がったら転売して、-100円の損失で抑えるとかすれば、いいだけなので、ルールを決めて守れば、無限大のリスクを抱えるということはありません。

オプションの戦術については、様々な組み方がありますので、ここでは割愛させていただきますが、私がやらせていただいてる投資手法では、損失限定で、相場の上下を考えずに出来て、1日5〜10分程度の操作をすればいいだけの、システムトレードでやってるので、一度覚えれば、確率の高いサイコロふってるだけのようなものです。

手法についてはお伝え出来ませんが、今の所わたしは1,000万程運用して、月20〜30万程稼いでおります。

詳しくはオプショントレーダー山口氏のサイトにわかりやすく書いてありますので、一緒に勉強しませんか?(^o^)

僕もまだオプション取引勉強中です。

ぶっちゃけ大きく勝ちたければ、オニールやミネルヴィニのような成長株投資やったほうが勝てるかもしれません。

でもあの人達のやってる投資をやろうとすると、時間めちゃめちゃかかります。

経済や会計の基礎知識身につけ、有価証券報告書読み込んだり、チャート分析し、トレンドが上向きか?出来高を伴う上昇か?財務状況に問題ないか?EPSが伸びてるか?等など、

いっぱい分析してやっと勝てる手法です。

こういうの全部分析して、ミネルヴィニは週70〜80時間かけて年率220%という成績を出し続けて、34歳で億万長者になりました。

でも、山口氏の手法、オプショネアでは1日10分、週50分の操作で年率130%の成績を出せる手法です。

| 手法 | 時間(週) | 時間(年) | 年間利回り | 1h当りの利回り |

| ミネルヴィニ | 75時間 | 3600時間 | 220% | 0.061% |

| オプショネア | 50分 | 40時間 | 130% | 3.25% |

ミネルヴィニ⇨220%÷3600時間=時間単価0.061%

オプショネア⇨130%÷40時間=時間単価3.25%

3.25%÷0.061%=53.3倍!

なんと!あのミネルヴィニより53.3倍時間効率のいい手法なのです!

是非一度オプショネアを覗いてみてください!

コメント